可轉換公司債這個主題在市場上的討論相對較少。主要的原因可能是能開設這類型投資的證券商並不多,進一步加上各家銀行或證券商對於開設此類投資帳戶的門檻和限制都不同,因此使得討論這個主題的人相對較少。然而,這並不影響我們對此主題的探討,本文將會對可轉債進行更深入的介紹和解釋,希望能提供讀者更多的資訊和了解。

可轉換公司債是什麼?

可轉換公司債券(Convertible bonds,CB),又稱為可轉債、可轉換債券,它是一種可以轉換成股票的債券,讓你既可以享有固定的利息收益,又可以在未來選擇將其轉換成股票,分享公司成長的紅利。

當一家公司缺乏資金時,它可以透過發行可轉換債券,利用較低的利率來籌措資金。在約定的轉換價格和轉換期間,投資者有權將債券轉換為公司股票。在持有期間,如果股價超過轉換價格,投資者可以將債券以約定價格轉換為股票,從而獲得更高的回報。而如果股價低於轉換價格,投資者可以選擇繼續持有債券直到到期,屆時公司將按照發行條款偿還本金和利息。

可轉債的優勢

可轉債之所以吸引投資者,關鍵在於它能有債券的低風險卻同時享有股票的高報酬,提供投資者更靈活的選擇。

▌保本

可轉債兼具股票與債券的特性,擁有保本優勢。即使公司表現不佳,投資者在到期時也能獲回本金(到期時還債劵面額100元),能降低投資風險。

▌可轉換為股票

當發行公司股價上漲超過轉換價格,可轉債投資者可選擇將債券轉換成股票,享有股價上漲的收益。

▌損失有限

可轉債本身具有債券性質,即使公司營運不佳,債券到期後投資者仍能獲得本金,例 : 投資110元,風險只有10元。

▌不用交易稅

投資可轉債的一大優勢是不需要支付交易稅。能降低了投資者的交易成本,提高投資報酬率。

▌轉換價低

定轉換價僅溢價5%至10%,這相對較低的溢價率讓投資者有較大機會在股價上升時,享受到轉換股票的價值增長。

▌可持有時間長

可轉債的到期日通常較長,普遍3年或5年,投資者可以長期持有以等待轉換股票的最佳時機,從而實現價值增長。

▌溢價價格效應

在股價上漲且接近轉換價格時,可轉債的價值會呈現出股票般的價格效應,為投資者帶來更大的價值增長可能性 (價內可轉債,易漲難跌)。

▌優先於股票的債權

可轉債持有者在公司清算時,享有優先於股票持有者償還債務的權利。這意味著在最糟糕的情況下,可轉債持有者更容易收回部分投資。

▌節稅效果

可轉債可間接參與股利的配發,而且由於並非直接拿到股利,不必因增加所得稅或是繳交二代健保補充費,達到節稅的效果。

▌調降轉換價

遇到除權息、現金增資等,會調降轉換價格讓股息再投入,達到複利的效果。

可轉債的劣勢

▌流動性風險

可轉債的成交量較小,可能遇到買進跟賣出的價格落差太大,例如你急著想賣出時,有人只願意買103(買價),你為了想趕快成交,就只能用較低 103 的價格賣出。

▌提前贖回風險

公司會將提前贖回條件寫入承銷公告中,如果符合條件,公司隨時有權利行使買回權提早下市。

▌標的選擇少

可轉債的標的大約250檔,有成交量的標的僅約150檔。

▌折溢價風險

當股價漲到「轉換價」之上時,會開始有大量融券或現股賣壓出現,經營不善的公司,遇到轉換價就很容易變壓力,股價高檔易折價。

▌股價波動風險

可轉債與股票價格有高度連動性,當遇到股價下跌,可轉債價格也會有下跌風險。

可轉債有哪些特性?

可轉債之所以吸引投資者,關鍵在於它兼具債券和股票的特性,提供投資者更靈活的選擇。

1. 債券的穩定收益

可轉債首先是債券,因此具備債券的基本特徵,例如:

- 固定利息收益: 可轉債通常會支付固定利息,為投資者提供穩定的現金流。這與股票不同,股票的股息收益不穩定,甚至可能沒有股息。

- 到期償還本金: 可轉債在到期日會償還本金,就像一般債券一樣。這為投資者提供了一定的本金保障,降低了投資風險。

- 優先於股票的債權: 可轉債持有者在公司清算時,享有優先於股票持有者償還債務的權利。這意味著在最糟糕的情況下,可轉債持有者更容易收回部分投資。

2. 股票上漲潛力

可轉債同時也具備股票的特性,賦予投資者分享公司成長的機會:

- 轉換成股票: 可轉債最大的特色就是可以轉換成公司股票。當公司發展良好,股價上漲時,投資者可以選擇將可轉債轉換成股票,分享公司成長的利潤。

- 參與公司分紅: 轉換成股票後,投資者將享有股票的權利,包括參與公司分紅、參與股東投票等。

- 股價波動收益: 股票價格波動帶來潛在的獲利機會。如果股價上漲,轉換成股票的投資者可以獲得更大的收益。

總體而言,可轉債結合了債券的穩定收益和股票的潛在升值空間,為投資者提供了一個更靈活的投資選擇。投資者可以根據自己的風險承受能力和市場狀況,選擇持有可轉債或轉換成股票,以達到最佳的投資目標。

3. 槓桿效應:放大投資收益

可轉債的槓桿效應也是其一大優勢。當發行公司的股價上漲時,可轉債的價格會比普通股票更大幅度地攀升。這是因為可轉債的價格除了反映公司基本面之外,還包含了轉換權利的價值。

舉例來說,當一家公司的股價從10元漲到20元時,普通股票的漲幅為100%,但可轉債的漲幅可能高達200%或更高。這種槓桿效應可以放大投資收益,但同時也放大了投資風險。

| 可轉債特性 | 說明 | 優點 | 缺點 |

|---|---|---|---|

| 債券的穩定收益 | 可轉債作為一種債券,最基本的收益來源是固定的利息收入。 | 提供穩定的現金流 | 利息收益率通常低於普通債券 |

| 股票上漲潛力 | 可轉債可以轉換為發行公司的股票,讓投資者分享公司的成長紅利。 | 分享公司成長紅利 | 只有當發行公司的股價上漲超過轉換價格時,轉換才具有經濟效益。 |

| 槓桿效應 | 可轉債的價格會比普通股票更大幅度地攀升,放大了投資收益。 | 放大投資收益 | 放大了投資風險 |

可轉債的基本資料

可以前往公開資訊觀測站查詢債券基本資訊和發行及轉換辦法。

1.發行面額

一張100元的可轉債等於10萬元台幣(100元*1000股)

2. 轉換價格(債權人取得股票的成本)

轉換價格是指可轉債轉換為標的股票的價格。通常,轉換價格會高於標的股票的現行價格,因此可轉債的價格也通常會低於標的股票的價格。投資者在評估轉換價格時,需要考慮標的公司的發展前景,以及其股票價格的潛在升值空間。

私募、認股權、現金增資、盈餘轉增資(除權息)、合併或受讓發行新股、股票分割、減資或庫藏股註銷等情況,皆會調整轉換價格。

3. 轉換期限

轉換期限是指可轉債的持有者可以在何時行使轉換權。通常,可轉債的轉換期限會有一定的限制,例如,只有在可轉債發行的某個時間段後,持有者才能行使轉換權。投資者在評估轉換期限時,需要考慮標的公司的發展周期,以及其股票價格的波动幅度。如果轉換期限較短,則投資者需要更頻繁地監控標的公司的股價,以決定是否行使轉換權。

4. 轉換張數

公式 : 面額100元 ÷ 轉換價格 = 轉換張數

5. 轉換價值

公式 : 標的市價 X 轉換張數 = 標的市價 ÷ 轉換價格 X 100

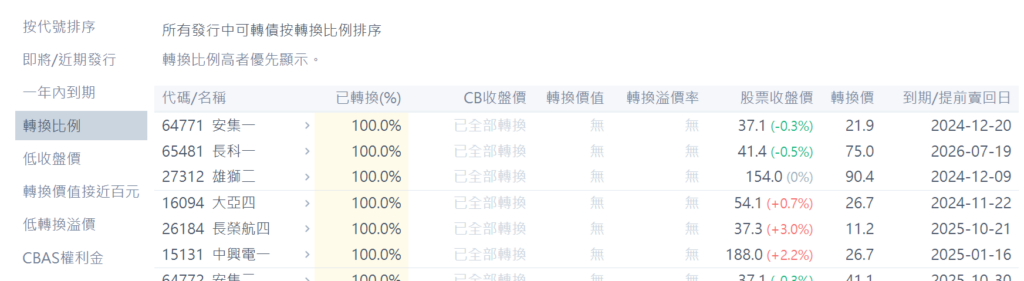

覺得算這些太複雜沒關係,可以直接前往 最新可轉債列表 | 投資少數派 ,有詳細的資訊。

6. 發行年期

發行年期決定可轉債可持有的時間,理論上年限越長對投資人越有利,因為有更多的時間等待股價上漲後轉換成股票。

7. 股東人數

指的是可轉債持有者的人數,使用(CBAS)操作只會算一個股東人數(承作卷商),所以股東人數少,並不代表參與人數少。而競價拍賣也可能使股東人數爆增,而失去參考的意義。

8. 轉換比率

9. 有無擔保

有擔保CB代表若公司違約還不出錢,銀行可以處分擔保品還債權人,且市場的評價較高,同等發行條件下,有擔保的CB市價通常會高於無擔保CB,所以沒有一定哪一種比較好,但通常無擔保的CB,券商通常會控制風險而買不到可轉債選擇權(CBAS)。

10. 溢價率

公式 : ( 可轉債市價 ÷ 轉換價值 – 1 ) X 100元

溢價率高低代表可轉債市價相對轉換價值貴或便宜。

可轉債怎麼買?

在台灣可以透過國內股票券商下單就可以買進可轉債摟。

如果是要透過海外券商投資美股或是海外的可轉債,可以參考以下相關文章。

你可能感興趣 ☛ 投資美股-Firstrade開戶教學,免交易手續費,讓你省很大

你可能感興趣 ☛ 想投資美股?你需要了解的美國股市交易時間!投資新手必看 !

結論

可轉債是一種兼具債券的穩定收益和股票潛在升值空間的投資工具,它提供投資者更靈活的選擇權。如同文章中所提,可轉債的魅力在於它結合了債券的固定利息收入和股票的潛在股價上漲收益,讓投資者在不同的市場環境下都能展現其價值。然而,可轉債的投資也存在一定的風險,例如股價波動風險、轉換比率風險、信用風險、流動性風險和利率風險等。因此,投資者在選擇可轉債時,需要謹慎評估發行公司的財務狀況、市場利率以及自身風險承受能力,並尋求專業人士的建議,才能制定合適的投資策略,最大化投資收益,並降低投資風險。

了解可轉債是什麼,並掌握其投資秘訣,是您在投資市場中取得成功的關鍵。無論您是經驗豐富的投資者,還是剛踏入投資領域的新手,可轉債都可能成為您投資組合中的一項重要資產。

可轉債是什麼 常見問題FAQ

Q1. 可轉債到底是什麼?它有什麼特別之處?

可轉債是一種可以轉換成股票的債券。它結合了債券的穩定收益和股票的潛在升值空間,讓您既可以享有固定的利息收益,又可以在未來選擇將其轉換成股票,分享公司成長的紅利。換句話說,可轉債就像一個「兩全其美」的投資工具,可以滿足不同投資需求。

Q2. 可轉債聽起來很不錯,但我該怎麼選擇合適的可轉債呢?

選擇可轉債需要仔細評估發行公司的財務狀況、經營狀況、產業前景、以及股價走勢等因素。此外,您也要考慮可轉債的轉換價格、轉換比率、到期日、以及利息收益率等條件。建議您在投資前尋求專業人士的意見,以降低投資風險。

Q3. 可轉債的投資風險有哪些?

- 股價波動風險: 可轉債的價值與發行公司股票的價格息息相關,股價波動會直接影響可轉債的價格。

- 利率變動風險: 利率上升時,可轉債的價格通常會下跌,因為投資者可以獲得更高利率的其他投資選擇。

- 公司經營狀況風險: 若公司經營不善,獲利能力下降,其股價可能會下跌,進而影響可轉債的價格。

- 債信風險: 若發行公司財務狀況惡化,甚至面臨破產風險,投資者可能無法獲得利息,甚至本金也可能無法全數收回。